投資人在投資規劃階段,通常僅著重於投資標的可能產生之帳面報酬,而到了申報個人綜合所得稅時才發現稅後報酬其實不如預期,主要係忽略了金融商品投資對於個人所得稅的影響所致。

投資獲利主要分為資本利得(買賣價差)及被動收入(例如股利、利息收入…等),並依據金融商品類型、商品發行所在地及所得來源地而有不同的課稅方式及申報規定,因此建議在考量投資報酬的同時,也應該釐清投資標的獲利可能產生之所得稅及其他稅負影響,才能做更全面且完善的投資規劃。

本文著重於台灣稅務居民在投資常見的境內與境外金融商品(包含股票、基金、債券及黃金)時,獲利所產生之所得稅負影響,盼讀者在規劃金融商品投資的同時,更能有效運用資金並精準掌握投資的稅後報酬!

投資台灣股票之股利所得課稅比較

王董事長有新臺幣(下同)二億元想投資臺灣股市,並且打算長期投資,以領取股利為投資目標,因此積極尋找優質定存股。然投資前,王董忽然想到雖然都是投資台灣股市,但不同標的好像會有不同的課稅方式或稅率…

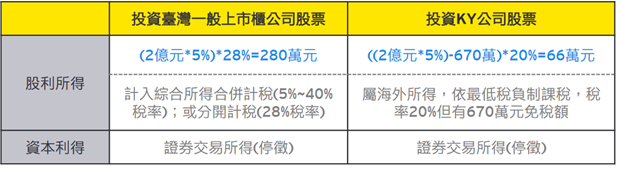

假設王董除了股利所得外並無其他所得,茲就投資一般台灣上市櫃公司及KY公司,其個人獲得之股利所得及資本利得課稅差異如下:

一、 股票投資與所得稅影響

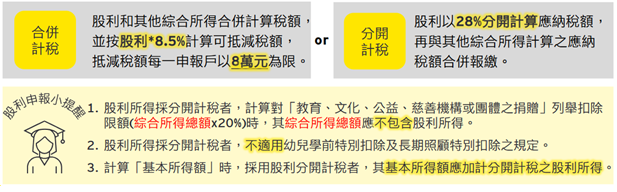

股利所得課稅,納稅義務人可二擇一擇優適用

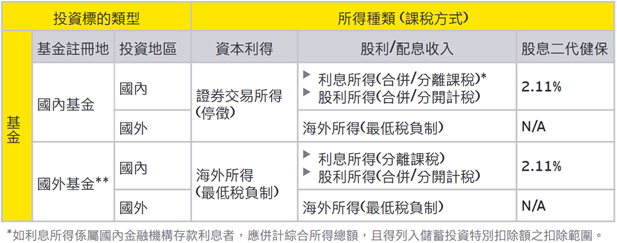

二、 基金投資與所得稅影響

大多數投資人的投資標的不僅侷限於台灣境內,也會將投資組合延伸到海外金融市場,因此特別提醒,海外投資之資本利得不適用台灣停徵證券交易所得稅之範圍,也必須依照所得基本條例(最低稅負制)申報海外所得。

當同一個申報戶全年海外所得合計數達新臺幣100萬元者,需自行依照金融機構對帳單申報海外所得,若未依規定申報,除了補徵應納稅額外,還須依照所得基本稅額條例 §15規定,按應納稅額處2倍以下或3倍以下

因此,提醒投資人在獲利之餘,切勿忽視投資之稅務影響及申報相關規定。 財富傳承規劃時,應先全面檢視家族境內外資產,涉及跨境布局、公司股權架構調整、資金移轉流程衍生之跨國財務、會計、稅務、法律相關疑義,均可洽本公司家族辦公室諮詢。

新聞連結:【2023/7/19 EY】